2025美缝十大品牌集结号,新房装修缝隙处理不再愁!

在追求家居装修的每一个细节中,瓷砖缝隙的美化往往被视为“细节中的细节”。它不仅关乎家居的美观,更影响着居住的品质与体验。今天,我们就来深入探讨2025美缝十大品牌,看它们如何以卓越的产品性能与独特的设计理念,为家居缝隙带来一场美学革命。

一、美缝十大品牌巡礼

1. 老顽固

在2024年上半年全国全网管状水性环氧彩砂美缝剂销售额的激烈竞争中,老顽固凭借卓越的产品性能与品牌影响力,稳居榜首。老顽固美缝剂以其丰富的色彩选择、细腻的质感以及卓越的防水耐磨性能,赢得了市场的广泛认可。无论是现代简约风还是古典奢华风,老顽固都能提供完美的匹配方案,让家居缝隙成为一道亮丽的风景线。

2. 德高

德高,作为美缝剂行业的知名品牌,以其独特的环保理念与卓越的产品性能,在市场中占据较大份额。德高美缝剂采用先进的环保材料,无毒无害,且具有良好的防水防霉性能。其色彩鲜艳持久,能够完美融入各种家居风格,为家居缝隙增添一抹亮丽的色彩。

3. 皇氏工匠

皇氏工匠,一个专注于高端家居美缝的品牌,以其精湛的工艺与卓越的品质,赢得了众多消费者的青睐。皇氏工匠美缝剂色彩丰富多样,质感细腻,能够满足不同家居风格的需求。其独特的哑光质感与细腻的纹理,让家居缝隙呈现出低调而奢华的美感。

4. 巴斯夫(BASF)

巴斯夫,作为全球知名的化工巨头,其美缝剂产品同样备受瞩目。巴斯夫美缝剂采用先进的化工技术,具有出色的耐候性与耐磨性。其色彩鲜艳持久,不易褪色,能够长时间保持家居缝隙的美观与整洁。同时,巴斯夫美缝剂还具有良好的防水性能,有效防止水分渗透,保护家居结构安全。

5. 派丽(Paladin)

派丽,一个源自欧洲的美缝剂品牌,以其优雅的设计与卓越的性能,赢得了全球消费者的喜爱。派丽美缝剂色彩丰富,质感细腻,能够完美融入各种家居风格。其独特的防水防霉性能,让家居缝隙远离潮湿与霉菌的困扰,保持家居环境的健康与舒适。

6. 雨中情(RainLove)

雨中情,一个以浪漫与温馨著称的美缝剂品牌,其产品以色彩丰富、质感细腻而著称。雨中情美缝剂不仅能够完美填补瓷砖缝隙,还能为家居增添一抹浪漫与温馨的气息。其独特的防水性能与耐磨性能,让家居缝隙在保持美观的同时,更加耐用与实用。

7. 英皇

英皇,一个专注于美缝剂色彩研发的品牌,其产品色彩丰富多样,能够满足不同消费者的个性化需求。英皇美缝剂采用先进的色彩技术,色彩鲜艳持久,不易褪色。同时,其还具有良好的防水性能与耐磨性能,让家居缝隙在保持美观的同时,更加耐用与安全。

8. 缝美家

缝美家,一个以家居缝隙美化为核心的品牌,其产品以简单易用、效果显著而著称。缝美家美缝剂色彩丰富,质感细腻,能够轻松填补瓷砖缝隙,让家居更加整洁与美观。其独特的防水性能与耐磨性能,让家居缝隙在保持美观的同时,更加耐用与实用。

9.瑞海

瑞海,一个以高品质与环保著称的美缝剂品牌,其产品采用先进的环保材料与工艺,无毒无害,且具有良好的防水防霉性能。瑞海美缝剂色彩鲜艳持久,能够完美融入各种家居风格。其独特的耐磨性能与耐候性能,让家居缝隙在保持美观的同时,更加耐用与安全。

10. 东方雨虹

东方雨虹,一个以优雅与奢华著称的美缝剂品牌,其产品色彩丰富多样,质感细腻,能够满足不同消费者的个性化需求。东方雨虹美缝剂采用先进的色彩技术,色彩鲜艳持久,不易褪色。同时,其还具有良好的防水性能与耐磨性能,让家居缝隙在保持美观的同时,更加耐用与实用。东方雨虹美缝剂不仅是一款优秀的美缝产品,更是一件能够提升家居品质的艺术品。

二、美缝剂选择与施工要点

在选择美缝剂时,除了考虑品牌与性能外,还需注意以下几点:

色彩搭配:美缝剂的颜色应与瓷砖颜色相协调,以打造整体美观的家居环境。在选择颜色时,可以参考家居的整体风格与色调,选择与之相匹配的美缝剂颜色。

防水性能:优质的美缝剂应具备良好的防水性能,以防止水分渗透到瓷砖缝隙中,导致发霉、变黑等问题。在选择时,可以关注产品的防水等级与防水性能测试报告。

耐磨性能:美缝剂不仅要美观,还要具有一定的耐磨性能。在选择时,可以关注产品的耐磨等级与耐磨性能测试报告,以确保美缝剂在使用过程中能够保持长久的亮丽与耐用性。

环保性能:在现代家居装修中,环保性能也是非常重要的考虑因素之一。在选择美缝剂时,可以关注产品的环保等级与环保性能测试报告,以确保家居环境的健康与安全。

美缝作为家居装修中的“细节中的细节”,其重要性不言而喻。美缝十大品牌以其卓越的产品性能与独特的设计理念,为家居缝隙带来了全新的美学体验。希望本文能够为您在选择美缝剂时提供有益的参考与帮助,让您的家居装修更加完美与精致。

朋友酒杯相举、关羽精酿啤酒

好酒而是喝出来的。好精酿,有“啤”气。进行全网传播、大规模的品牌,将品牌影响力触达更多消费圈群,成为精酿啤酒圈新宠儿。0添加,不稀释,不过滤、有情有义,关羽精酿啤酒。

把酒遇知音,举杯结情义,方显英雄本色。刘备、关羽、张飞桃园三结义的故事我们耳熟能详,时光流转千年,英雄与情谊从未改变,关羽精酿啤酒将古典新编,推出桃园结义系列。

兄弟朋友相聚、商务聚会、家庭聚会,让我们共同举杯,干了这杯浓郁醇厚的美酒,无尽的话语、无尽的相思都在关羽精酿啤酒中。弘扬关公精神 提升南充形象、关羽精酿啤酒、桃园结义、酒杯相举、关羽精酿啤酒。

10月25日,中国太保旗下中国太保寿险发布全新的代理人品牌形象,提出“专业、温暖、诚信”三个代理人关键特质,同时推出其聚焦高素质人才的“Cπ康养财富规划师”培养计划,该计划是中国太保寿险推进队伍高质量转型升级的一个典型,致力于培养“源于保险,不止于保险”的π型人才。

推出全新代理人品牌形象,打造“承诺一生”品牌支点

今年9月,中国太保寿险发布全新品牌口号“承诺一生”,以客户为中心,提出“以产服为内容,队伍为纽带,以专业且温暖的长期陪伴,帮助客户守护好每个人生阶段的每一份承诺。”而本次代理人品牌形象的发布是在发展新时代,对于代理人角色和使命的一次全新定义,使得“承诺一生”的品牌内涵更丰盈,品牌精神的传递更有支点。

中国太保寿险总经理李劲松表示:“保险代理人作为连接保险企业与广大消费者的纽带,在传递保险价值、发挥保险功能上至关重要,也直接影响到客户对于保险企业,乃至整个保险行业的认知和评价。” 据介绍,目前中国太保寿险共有近20万保险代理人,为亿万客户提供全生命周期的风险保障与服务,为万千家庭的美好生活筑起坚实屏障。

厚植“专业、温暖、诚信”的代理人队伍内核

中国太保寿险表示,虽然身处在充满变化的时代,但回归保险的本质初心,保险代理人的内核是不变的,它体现在对承诺的信守上,在专业能力上,在服务精神上。然而伴随着客户需求的不断升级,对于保险代理人的职业角色、自身素质、行为方式也提出了更高要求,这些内核也有了更丰富的注解。国际顶级咨询公司董事合伙人吴晓薇则表示,未来保险业的巨大市场在于高净值客户,在于大康养生态,保险企业要把握住市场机遇,必须要打造与需求相匹配的代理人队伍。

“专业、温暖、诚信”的代理人品牌形象,源于中国太保寿险在公司优秀代理人们身上所看到的共同特质,也是其希望通过高质量队伍转型,所要实现的代理人群体画像。“专业”强调的是面对客户需求的多元化,代理人的角色需要从传统印象里的产品销售者转换为客户全面风险保障的规划师,依托中国太保寿险以“健康、养老、财富”为支点的产服金三角体系,为客户提供全生命周期的风险保障解决方案;“温暖”是中国太保寿险对于代理人服务理念和行为模式的牵引。以一份保单为始,代理人开启对于客户及其家庭长期的陪伴,除了职业身份,也成为了客户的朋友和“家人”。“诚信”则是对于代理人队伍最基本和最根本的准则,贯穿代理人展业和服务客户的全过程。

联动体操健将张博恒,邀请“实力π”入座

体操 “六边型战士”张博恒现身发布会,与中国太保寿险绩优代理人们展开趣味互动。在体操事业上,张博恒心怀热爱、持续精进、重视团队中的信任与协作,而在保险事业上,中国太保寿险优秀的代理人们也具备相似的特质,他们都在各自的领域里不断探索自身的无限可能性,不断打磨,成为闪耀的“实力π”。

“Cπ康养财富规划师”是中国太保寿险为服务中产和高净值客户家庭所全力打造的精英代理人队伍,邀请热爱生活、思想新潮、追求成长的年轻人加入保险行业。公司将匹配强大的资源平台、清晰的发展路径、专属的孵化模式和的丰厚收入空间,助力代理人实现服务客户和成就自我的双赢。

中国太保寿险表示,希望通过代理人品牌形象的发布,能进一步提升代理人对于职业的认同感、自豪感,并不断以这样的标准检视与精进自身,让队伍在传递保险价值,服务客户的过程中更有自信与力量。同时,也希望吸引更多志同道合的人加入其中,携手共进。

作为中国国际进口博览会(以下简称“进博会”)核心支持企业和指定保险服务商,中国太保积极发挥安全管理与风险防控专业优势,由9人组成的进博风勘服务团队日前正式入场国家会展中心(上海),为第七届进博会提供全流程风险管理服务。

自9月起,中国太保进入“进博服务模式”,中国太保产险上海分公司成立专项风险工程团队,在倒计时60天、“贝碧嘉”“普拉桑”台风等关键时点,前往国展中心进行进博会展前风险查勘与隐患排查,协助做好防汛防台部署。同时,依托自身在各行业突发事件应急处置方面积累的丰富经验,针对进博会专项风险管理要求,协助编制突发事件应急预案,组织培训,并提供防护装备、应急物资等软硬件支持等。

10月23日,中国太保风勘团队与国家会展中心安保部、第三方专业检测机构组成联合工作小组,全面承担起进博会布展期、开展期、撤展期的现场巡检、安全隐患排查等工作任务。期间,将聚焦“人、物、馆”等重点环节,围绕施工、用电、意外人员等主要风险,依托红外热成像仪、钳流表等智能工具,及时发现风险隐患并通过小程序即时上报,配合国展中心安保部对违规搭建等行为现场指导,提供相应改善建议,帮助完成整改,消除各类风险。

结合多年服务进博的经验,中国太保风勘团队为进博运营方对接玻璃幕墙智慧管理系统、智慧水淹预警系统、消防物联网系统等新型风控技术服务商,探索科技智能风控,提供灾害性气象预警服务、全过程风险管理服务及应急救援志愿者服务等,为参展商搭建起从筹备到撤展期间全天候、全方位的风控服务网络,打造全方位立体风控体系。

太保服务,共享未来。中国太保风勘团队的现场服务工作将贯穿第七届进博会入场、搭建、布展、开展和撤展的全生命周期,团队成员将以饱满的热情和昂扬的斗志,科学分配、精准服务,全面打造太保服务进博新模式,为第七届进博会的成功举办保驾护航。

近日,中央广播电视总台正式对外发布《金融业ESG行动报告(2024)》,中国太保连续两年入选“中国ESG上市公司金融业先锋30”榜单。

一直以来,中国太保坚守“服务国之大者、守护美好生活”的使命担当,坚定不移地持续推进可持续发展“五力”——牵引力、价值力、责任力、协同力、内驱力建设。在实际行动中,积极推动ESG理念全面融入经营管理的各个流程,不断完善ESG治理架构与管理机制,大力丰富可持续金融产品供给,切实加强运营碳排放管理,积极开展绿色公益活动,其努力与成果获得了社会各方的认可。

未来,中国太保将始终如一地专注于保险主业,充分发挥行业示范引领作用,积极践行ESG理念,持续不断地培育可持续发展的新优势与新动能,全力以赴为促进经济社会可持续发展,守护共同家园贡献更多太保力量。

从2018年起,每至金秋时节,都有来自世界各地的参展商齐聚“四叶草”,共赴进博之约。作为进博会核心支持企业和指定保险服务商,从2018年首届进博会至今,中国太保已连续第七年服务进博会。

进博会是中国开放的“大舞台”,也是中国太保服务国家战略的“大平台”。从首届的350亿元财产保险保障,到第七届逾1.27万亿元的“产、寿、健”一站式综合保险保障方案,中国太保凝聚全司之力、统筹全系统资源,不断扩展保障范围,创新产品服务,搭建共享平台……连续七年为进博会提供高效优质的一站式保险金融服务,助力放大进博会“溢出效应”,持续为中国经济高质量发展注入太保力量。

7届全勤,“7”头并进

共进共享共成长!从2018年至今,作为进博会“全勤生”的中国太保,从最初的单一的保险保障,到立体的多元服务,创新了一套“金融保险服务大型综合展会”的新模式。今年,中国太保推出服务进博会的“7”头并进模式,寓意着中国太保携手七家子公司齐头并进、齐心协力护航进博,践行“太保服务,共享未来”的承诺。

在保险保障方面,中国太保将为本届进博会提供超1.27万亿元的综合保险保障方案。其中,中国太保寿险提供人员类保障逾万亿,保障内容包括意外身故残疾、意外医疗、交通意外等;保障时间为2024年10月1日至12月31日,覆盖展会会前、会中、会后全周期,满足进博参与者全面风险保障需求。值得一提的是,中国太保产险为4.2馆“艺道——百年国际现当代艺术项目”展览的184件展品提供全面保障,保额达12.5亿元。

与此同时,中国太保积极从产、寿、健等多家子公司挑选优秀人才,按照职能组建风险查勘团队、应急救援团队、品牌宣传团队、派驻进博青年突击队等多个场内外服务团队,全力以赴为进博会保驾护航。

在进博会场内,中国太保专门投入风勘工程师团队,配备红外热成像仪等专业工具,与应急管理局、国展中心等单位一同开展巡馆。太平洋健康险将派出一支全员持有AHA证书的“救在你身边”急救志愿者团队,为第七届进博会提供专业的急救和应急服务支持。在场外,中国太保加大“产、寿、健”95500进博专线服务力度,搭建电话和柜面“双语种、双平台”24小时服务窗口,打通一站式理赔绿色通道,并设立1亿元进博理赔专项资金。

第七届进博会期间,中国太保将专门开展“零碳进博、零塑办博”互动活动,扫码加入“太保碳普惠”平台,通过记录参加进博会期间的碳足迹、注销个人碳排量,倡议参会人员自愿行动支持零碳进博目标,进一步放大“零碳进博”溢出效应,使进博会成为低碳生活、可持续发展的全球会展行业的绿色标杆。

太保服务,共享未来

中国太保是进博会的全力服务者,也是进博会的积极参与者。依托进博会这一国际化平台,中国太保将举办多场高端论坛和发布活动,通过聚焦国家政策导向、国际经验借鉴、创新实践交流等核心议题,与国内外优秀专家、学者等共同探索保险金融高质量发展之路,为金融强国建设贡献积极力量。

11月7日,中国太保产险将在国家会展中心(上海)4.2H馆 A2厅举办“保险助力航运高质量发展”2024国际论坛。论坛将汇聚全球航运业和金融领域的专家、学者、企业代表,共同探讨保险如何顺应绿色、低碳、智能的航运发展新趋势,助力航运可持续高质量发展。11月8日,中国太保寿险将携手复旦大学,在进博会举办“长期护理保险创新发展论坛”。论坛将邀请国内重量级专家解读长护政策走向,探讨这一制度对行业和社会的深远影响,也会邀请国际专家分享他们在长期护理保险方面的成功经验与创新模式,探讨这些经验如何在中国落地生根。

值得关注的是,今年位于 2.1 馆智慧出行体验区的中国太保展台,将结合旗下产险、寿险、健康险等机构的创新产品和服务,讲述中国太保在服务金融“五篇大文章”的生动故事和案例,让无形的金融保险产品和服务变得更“有感”。

第七届进博期间,中国太保展台将举行太平洋健康险“蓝医保”新产品发布、医赔通企业一站式“就医+理赔”解决方案发布、“沪享保”产品发布、“海豚e碳”平台发布、绿色保险合作签约等多项活动。

七载进博同行,七载共襄盛会。作为国内领先的综合性保险集团,中国太保锚定“建设具有国际影响力的一流保险金融服务集团”目标,积极发挥保险行业中的带头作用和上海金融机构中的引领作用,期待以精益求精的态度和一流的服务保障,助力全球企业共享我国对外开放的发展机遇和广阔市场,护航进博会越办越好。

11月2日,在第七届中国国际进口博览会开幕倒计时3天之际,国家会展中心内,“团聚青春 七头并进”中国太保服务第七届进博会青年突击队誓师大会激情澎湃,令人振奋。

“点亮青春,勇毅前行;中国太保,‘七’头并进;全力以赴,圆满进博!”来自中国太保集团总部、产险、寿险、健康险、太保科技的七支服务第七届进博会的青年突击队庄严宣誓。

中国太保集团董事长傅帆,总裁赵永刚,党委副书记周丽贇,集团副总裁俞斌、马欣出席活动,并为青年突击队授旗,鼓励太保青年以青春担当和太保服务护航第七届进博会。

傅帆寄语全体青年突击队员要全力以赴为祖国争光,全情投入展太保形象,坚决扛起“越办越好”的政治责任,坚决履行“太保服务,让进博会更圆满”的服务誓言,在精准服务进博盛会中,彰显太保品牌、讲好太保故事。

活动现场还举行了第七届进博会保单交接仪式,中国太保向国家会展中心递交总保额逾1.27万亿元的一揽子保险保单。从首届的350亿元财产保险保障,到第七届逾1.27万亿元的“产、寿、健”一站式综合保险保障方案,中国太保凝聚全司之力,不断扩展保障范围,创新产品服务,搭建共享平台……连续七年为进博会提供高效优质的一站式保险金融服务,助力放大进博会“溢出效应”。

活动前,傅帆一行现场察看服务第七届进博会筹备情况,慰问一线风勘、应急保障青年,鼓励大家充分利用服务进博会的机遇展现“责任、智慧、温度”的太保服务,发挥风勘专业优势,以最饱满的热情、最负责的态度迎接进博会。

本届进博会是党的二十届三中全会胜利召开后举办的重大经济外交活动。为全力做好第七届进博会服务保障工作,中国太保集团团委及各子公司团委在全系统招募选派188名青年组成志愿者队伍,党员、团员占比66%,平均年龄30岁,是一支朝气蓬勃的青年生力军,分为派驻进博团队、风险查勘团队、长护未来团队、现场服务团队、健康急救团队、科技保障团队、品牌宣传团队等多个团队,全面服务进博会。

原标题:精英汇聚,共筑商业新生态——天荣华艺产融互助联盟平台《贵人&茶局×酒宴》《天荣华艺私董会》第四期活动圆满成功

2024年11月16日下午,天荣华艺产融互助联盟平台《贵人&茶局×酒宴》&《天荣华艺私董会》第四期活动在郑州美盛金水印二期印・心生活美学中心盛大举行,这是一场汇聚各界精英的思想碰撞与商务交流盛宴,堪称一次意义非凡的盛会。

天荣华艺产融互助联盟平台由河南天荣华艺文化发展有限公司创始人邱荣胜发起,邱荣胜作为传统文化、姓氏文化、红色文化的热忱传播与传承者,吸引了全球志同道合之人共同参与平台建设。该平台如同一块强大的磁石,将政商界领袖、企业家以及各行业精英名流汇聚一堂。平台秉持“天顺人和、欣欣向荣、盛世中华、艺通天下、财富传承、自利利他、大同一家”的企业文化,全力打造共建共享共赢的财富生态圈。

在平台规则与理念方面,加入即代表认同,来去自由,充分展现了其开放性;倡导开放、平等、协作、共享、传承的文化精神,这是平台发展的精神指引;坚守正直、诚信、感恩、利他、责任、包容的价值观,为成员的行为提供价值导向。平台以利他和创造价值为宗旨,秉持一系列独特且深刻的核心理念,如融合而不整合、跨界而不打劫、拥有而不占有、独立而不孤立、共享而不独享的宏大思维,涵盖整合、融合的创新思维方式,以建立以用户为起点的盈利系统为使命,致力于融合当今万千中产精英,成就未来千万新贵一族。平台用慈爱之心汇聚人才,鼓励成员行端正之事,积极开创美好未来,做到正心正念正行,融心融智融才,正融天下,以茶会友,广结善缘,为个人和企业持续创造价值。

此次活动备受瞩目,以“聚名师、聚名品、聚名流”为主题,秉持去中心化理念,通过寻求文化共识,共同构建“心”商业文明生态圈。活动主办方是河南天荣华艺产融互助联盟平台,联合主办单位包括美盛地产集团美盛金水印、河南天荣华艺文化发展有限公司、郑州营销行业协会,同时还得到了贵州贵茶集团有限公司、蟹太太大闸蟹、天荣华艺茶书院、博赛图原装进口红酒、金星信阳毛尖精酿啤酒、天叶信阳毛尖精酿啤酒的赞助支持,《法治中国》频道、河南电视台大象新闻作为媒体支持单位,多方力量共同助力活动成功举办。

活动于下午3点正式开场。活动现场气氛热烈非凡,各界精英积极踊跃,争先上台分享,将现场氛围推向高潮,充分展现了活动的强大吸引力和独特价值。在《贵人&茶局×酒宴》环节,嘉宾们沉浸在惬意氛围中,轻松交流,彼此分享商业见解,有效拓展了人脉资源;《天荣华艺私董会》环节则是智慧的竞技场和头脑风暴的中心,嘉宾们围绕企业发展中的实际问题展开深入探讨,积极寻求创新解决方案。

整个活动的每一个环节都有条不紊地进行,这充分展现了平台卓越的组织能力和活动的高价值。此次活动的圆满成功意义重大,它不仅进一步加强了联盟成员之间的紧密联系与深度合作,而且极大地提升了天荣华艺产融互助联盟平台在商业领域的影响力,为未来构建更加优质、高效的商业与文化交流平台奠定了坚实基础。

这次活动无疑成为各界精英交流合作、共同发展的成功典范,也让人们对平台后续活动满怀期待,相信它将持续为社会经济发展和文化传承发挥积极且重要的作用。

原标题:淳通房车——海屿恋歌宿营车是您晚年生活的缩影,奏响海洋与岛屿的浪漫乐章

在这个被岁月温柔以待的年纪,我们,一对平凡的老夫老妻,找到了属于我们的不凡旅程——淳通房车海屿恋歌宿营车。这辆宿营车,不只是移动的家,更是我们晚年生活里两颗心紧紧相依的避风港。

记得年轻时,我们总梦想着说走就走的旅行,却被生活的琐碎一次次按下暂停键。如今,退休了,时间成了我们最奢侈的礼物。于是,我们决定,用这辆淳通宿营车,重启那些未曾抵达的风景。

每当晨光初破晓,我会轻轻唤醒老伴,一起驱车前往武汉周边的一些湖畔或山脚。在这片属于我们的天地间,野炊成了我们最质朴的快乐。炊烟袅袅升起,那一刻,仿佛整个世界都安静下来,只剩下我们和食物的香气,简单,却无比温馨。

午后,阳光正好,我们会与三五好友在树荫下铺开棋盘,无论是掼蛋的智慧碰撞,还是围棋的黑白哲思,每一局对弈,都是我们对生活的深刻体悟。输赢已不再重要,重要的是那份相视一笑的默契,和那份岁月静好的陪伴。

而黄昏时分,我们通常会选择一处静谧的水边,静静地垂钓。不为鱼儿上钩的喜悦,只为享受那份等待中的宁静,看夕阳慢慢沉入湖面,将金色的余晖洒满全身,那一刻,时间仿佛凝固,我们仿佛融入了这幅动人的画卷。

我们这款房车叫:淳通房车 - 海屿恋歌(蓝色)宿营车

我的理解,海屿恋歌:奏响海洋与岛屿的浪漫乐章,一路驰骋,邂逅无尽蓝色梦幻,让爱与自由在海天一色中绽放。海屿恋歌房车的外观以海洋的蓝色为主色调,象征着广阔的大海和无尽的自由。白色象征沙滩。远远望去,纯净的白色在阳光下闪耀着细腻的光芒,如同一匹绵延无尽的白色锦缎,轻柔地铺展在大海之畔。

总结我这款淳通-海屿恋歌宿营车几处我比较适用的地方:

床铺:卡座与床的变形转换设计为房车生活带来了极大的灵活性和实用性。充分利用房车有限的空间,满足不同场景下的使用需求。

后挂式简易喷淋:在户外旅行时,无论是清洗蔬菜水果、餐具炊具,还是清洗车辆外部的灰尘泥土等,后挂式简易喷淋都能提供便捷的清洗水源,保持房车及周边物品的清洁。

在一些没有固定淋浴设施的露营地,后挂式简易喷淋可以充当临时淋浴装置,可以方便地洗澡,保持身体的清洁和舒适。这对于长时间的户外旅行或者在炎热天气下旅行的人来说非常实用。

空调:壁挂式空调 节能,低噪音,空气净化,温度调控。

电动升降投影:大屏幕,收纳便捷,节约空间。

净水器:旅行必备。

总之,这辆宿营车,见证了我们每一次的笑声与感慨,记录了我们的足迹与梦想。他不仅仅是一辆车,还是我们晚年生活和对年轻梦想的温柔回应,更是我们爱情最真挚的见证。

在未来的日子里,无论风雨变换,只要彼此相伴,这辆宿营车就会带着我们继续前行,探索更多未知的美好。因为,最好的风景,永远在路上,最深的情感,始终在身旁。

文章来自:淳通武汉专用汽车官方微信公众号

11月5日至10日,第七届中国国际进口博览会在上海国家会展中心成功举办。作为本届进博会的重要配套活动,大健康产业未来发展高峰论坛暨国际公共采购产业出海行动大会同期召开,人民国肽集团高级副总裁杨志永受邀出席论坛并发表主题演讲。此外,人民国肽集团还被论坛组委会现场授予“中国大健康产业100强”荣誉称号。人民国肽集团监事会主席张晓远,人民国肽集团副总裁衣大龙等领导共同出席活动。

中国国际进口博览会是中国扩大开放合作的重要举措。本届进博会展示面积超过42万平方米,有152个国家、地区和国际组织参加展会,世界500强和行业龙头企业达297家,创历史新高。而大健康产业未来发展高峰论坛暨中国健康产业出海行动大会作为本届进博会的重要配套活动,特邀了多国驻华使节、国际商会、部委领导、职能机构、行业协会、企业代表等各界嘉宾共襄盛举。

全国总工会权益保障部一级巡视员栾樾,国家市场监督管理总局网络交易监督管理司原副司长韦犁,国家民委副主任赵冬云,中国国际经济合作发展局局长张炳忠,中国国家卫生健康委卫生发展研究中心原纪委书记刘昉,国家机关事务管理局副局长付贵成,国家中医药溯源认证组委会常务副主任薛家鑫,当代中医药研究中心中医药健康养生专业委员会会长彭岩,中国联合国采购促进会常务常务副秘书长段炼等领导嘉宾出席论坛。

作为出席本届论坛的唯一一家生物活性肽行业代表,人民国肽集团高级副总裁杨志永现场发表了《拥抱肽健康,共话新未来》主题演讲。他表示,得益于国家政策的大力支持和广阔的市场发展前景,生物活性肽正逐渐发展成为一个“万亿级”的大健康产业,行业发展呈现“百家争鸣”格局。人民国肽集团深耕活性肽行业十余年,无论是前瞻性的全产业链布局,还是持续打造科研创新核心能力,亦或是主导参与行业相关标准制定,都一路见证并引领了我国生物活性肽行业的高质量发展。

笃定前行,久久为功。经过多年的深耕发展,如今的人民国肽集团已经成为我国生物活性肽领域的一张“金字招牌”。全国布局四大产业基地,全部投产运营后,将有望打造成为亚洲最大的生物活性肽产业集群;120余项国家专利技术加持,率先在第二代生物活性肽“纳米颗粒肽”研发方面取得重大专利突破,助推肽行业迈入2.0时代;联合中国农业大学罗永康教授团队成立教授工作站,并打造国肽生命科学研究院,加快科研创新成果向产业成果转化。同时,还主导编制了牦牛骨肽、金枪鱼肽、畜禽骨肽等多项行业及团体标准,持续引领我国生物活性肽产业标准化建设......

人民国肽集团的蓬勃发展和辉煌成果也得到了来自社会各界的高度认可。在本届进博会上,人民国肽集团成功入选“中国大健康产业100强”,极大彰显了国肽在大健康领域的引领地位和品牌综合实力。不仅如此,在今年6月份举办的第10届品牌强国论坛暨2024中国品牌500强发布会上,人民国肽集团还同时荣获“2024中国品牌500强”和“2024中国(行业)十大领军品牌”双项大奖,用实力铸就国肽品牌。

值得一提的是,在此次论坛活动上,人民国肽集团还展示了旗下多款胶原蛋白肽明星产品,展位现场人头攒动,吸人了众多与会嘉宾和观众驻足了解,成为本届论坛上一道靓丽的风景线。不少嘉宾在详细了解国肽产品后,表现出了浓厚的兴趣,纷纷咨询相关合作事宜。国肽的工作人员也耐心地为每一位参观者解答疑问,并详细介绍产品的特点和优势,为后续合作奠定了良好基础。

进博会是一座桥,联通中国与世界。此次人民国肽集团惊艳亮相进博会,不仅秀出了国肽精彩,展示了企业实力,更在这个国际大舞台上向全球传递出了“中国肽度”。以此为契机,人民国肽集团将不忘初心,持续提升科技研发水平,为全球消费者提供更加优质健康的产品和服务,打响中国品质,点亮中国品牌,向世界讲好中国肽品牌故事!

淳通太空舱式宿营车深受年轻人及成功人士喜爱

三十岁,一个常被赋予诸多标签的年龄,但对我而言,它只是我人生一个充满无限可能的站点。在这个快节奏的世界里,我选择了一种不同寻常的上班方式——驾驶着我的淳通太空舱式宿营车,穿梭于城市与自然的边缘,将工作与生活的界限模糊,创造出属于自己的小天地。

作为一位单身女性,我深知在这个社会里,我们往往被期待扮演着多重角色:职场上的精英、家庭中的支柱,甚至是外界眼中的完美典范。但在这条自我探索的路上,我学会了拥抱自己的独特,不再被外界的声音所左右。

淳通太空舱式宿营车,不仅是我的移动办公室,更是我心灵的避风港。在这里,我可以自由地安排我的时间,不必受限于固定的上下班通勤;我可以在晨光中醒来,伴随着鸟鸣开始一天的工作,也可以在忙碌之余,泡上一杯咖啡,享受片刻的宁静与自我对话。

换衣服、化妆、准备会议资料,这一切在淳通太空舱式宿营车小小空间里显得尤为珍贵。它让我意识到,真正的幸福与自由,并非来自于物质的堆砌或外界的认可,而是源自于内心的平静与自我满足。

当然,这样的生活并非没有挑战。有时,孤独感会悄然袭来,让我在夜深人静时感到一丝落寞。但正是这些时刻,让我更加珍惜那些与朋友相聚、与家人通话的温馨时光,也让我学会了如何在独处中找到力量与灵感。

淳通(武汉)专用汽车以太空舱式设计理念专为年轻人及职场成功人士定制的宿营车,这款淳通宿营车,在设计上,以舒适办公、享受生活为核心,在主色调方面深受年轻人喜欢。

淳通房车太空舱宿营车

带你穿梭星际,邂逅极致浪漫与冒险。在浩瀚苍穹下,开启别样人生旅程。太空舱风格的色彩以白、灰为主调,偶尔点缀着一抹深邃的蓝色灯光,如同宇宙中的星云和。这种冷色调的搭配营造出一种宁静而深邃的氛围,让你在喧嚣的尘世中找到一方属于自己的宁静宇宙。

我们相信,在不久的将来,淳通宿营车不仅会成为行业的风向标,还将引导宿营车市场向着更加高端和多样化发展。不论你是资深的宿营车爱好者,还是刚刚入门的初学者,淳通宿营车都将带给你无尽的灵感和惊喜。

盘点几个淳通宿营车的“小心机”设计及魔术收纳空间:

功能配置

变色氛围灯光:辅助照明,柔和的灯光可以帮助你缓解压力,放松身心。在房车内安装变色氛围灯光,可以让你在旅途中感受到家的温暖和舒适,缓解工作和生活带来的压力

后挂式简易喷淋:清洗功能:在户外旅行时,无论是清洗蔬菜水果、餐具炊具,还是清洗车辆外部的灰尘泥土等,后挂式简易喷淋都能提供便捷的清洗水源,保持房车及周边物品的清洁。

淋浴功能:在一些没有固定淋浴设施的露营地,后挂式简易喷淋可以充当临时淋浴装置,让使用者在户外也能方便地洗澡,保持身体的清洁和舒适。这对于长时间的户外旅行或者在炎热天气下旅行的人来说非常实用。

空调:壁挂式空调 节能,低噪音,空气净化,温度调控

电动升降投影:隐蔽性,收纳无遮挡节约空间。屏幕大

净水器:旅行必备方便

文章来自:淳通武汉专用汽车官方微信公众号

淳通汽车以简约版设计理念的宿营车入局房车市场

随着城市生活节奏的加快,驾车旅行已成为现代都市居民的一种流行趋势。许多城市居民希望通过旅行的方式来释放压力,追求自由和个性表达。这种趋势催生了宿营车市场的繁荣发展,深受年轻人及退休夫妻的喜爱。

淳通(武汉)专用汽车以简约版设计理念的宿营车入局房车市场,推出简约旅行版、太空舱版、海屿恋歌版、逸简房车版、观星版、春意版等款式淳通宿营车。

淳通宿营车简约旅行版

让我们来一场说走就走的旅行吧,来一场自然与现代的浪漫邂逅。踏入淳通宿营车,仿佛置身于神秘的丛林之中。大量运用的自然材质,如木质地板、木质家具等,散发着温暖而质朴的气息。木材的纹理犹如大自然的笔触,记录着岁月的痕迹,为空间增添了一份独特的韵味。

这不仅仅是一辆车,他是我们移动的小窝,是装载着梦想与自由的方舟。车内,每一处细节都透露着我对家人的爱和对生活的追求。从手工编织的抱枕,到挂着家庭照片的复古墙饰,再到精心挑选的香氛蜡烛,每一个元素都散发着家的温暖和舒适。周末的时光,因他而变得不同凡响,他陪伴着我们,穿梭于山川湖海之间,让心灵得以真正的休憩。

窗外,风带着自然的低语,轻轻拂过脸庞,那是久违的清新,是都市喧嚣中难以寻觅的宁静。孩子们的笑声,在车内回荡,与车外的风景交织成一首动人的乐章。我特别喜欢在车窗上挂上一些小巧的装饰品,每当阳光透过,在车内投下斑驳的光影,营造出一种梦幻而温馨的氛围。

烧烤架上的火星跳跃,映照着每一张笑脸,食物的香气与欢声笑语交织在一起,构成了这个周末最难忘的记忆。我们围坐一圈,分享着美食,也分享着彼此的故事和梦想。在这片由宿营车为我们精心打造的天地间,我们不仅仅是旅行者,更是彼此生命中最珍贵的陪伴者。

盘点几个淳通宿营车的“小心机”设计及魔术收纳空间:

在有限的空间中创造无限的可能,通过巧妙的设计和创新的布局,为人们提供高效、便捷且美观的收纳解决方案,让空间整洁有序,房车生活更加舒适。

生活区域

床铺:卡座与床的变形转换设计为房车生活带来了极大的灵活性和实用性。充分利用房车有限的空间,满足不同场景下的使用需求。

折叠桌:折叠桌在不使用时可以折叠起来,占用空间极小,使房车内部空间更加整洁、宽敞。

多功能吧台:房车空间有限,多功能吧台通常采用紧凑的设计,充分利用每一寸空间。它可以巧妙地安装在角落或与其他家具相结合,既不占用过多空间,又能发挥多种功能。

我们相信,在不久的将来,淳通宿营车不仅会成为行业的风向标,还将引导宿营车市场向着更加高端和多样化发展。不论你是资深的宿营车爱好者,还是刚刚入门的初学者,淳通宿营车都将带给你无尽的灵感和惊喜。

文章来自:淳通武汉专用汽车官方微信公众号

来源:云企网-华中企业新闻网

洛阳九九龄醋业保健品有限公司

洛阳九九龄醋业保健品有限公司

记者/刘紫瑜

(河南洛阳讯)“昨夜把盏倾壶饮,今晨仍思味酸闲。”

如果不到洛阳九九龄醋业保健品有限公司,你就不会发现它的风水布局玄妙,如果不见到公司董事长王体军先生,你也很难发现他这个村官出身的饱学大儒。

深秋十月,一次偶然机会,笔者和张仲景五十七代传承人张校笙教授、著名品牌策划专家刘刚、中国药膳师协会副会长宋茜一行参观了洛阳九九龄醋业保健品有限公司,有幸见到了这位传说中的农民企业家王体军先生。

九九龄醋业保健品有限公司董事长王体军

九九龄醋业保健品有限公司董事长王体军

王体军老先生七十多岁,穿一件红色运动衣,红润润的脸庞,不难看出,王老平时极具注重健康养生之道。他热情好客,拿出自己专用的仲景苦酒醋给每个人倒了一杯。初品,醋香中浸润着一丝酒香,好喝。再品,还真是醋酒,令人不醉自带三分醉。苦酒醋堪称玉露琼浆,醉在每个人的心头,醉了一方诗意的旌天。

王体军先生非常健谈,他带领大家参观了九九龄醋业保健品有限公司的博物馆和生产车间。王老一边走,一边讲解醋文化的发展史,甚至院落的每一处风景背后都有一个美丽的故事。他说:“醋,因其带有苦味,亦称苦酒,佛教称为素酒。《本草纲目》中曾有记载,食醋不仅仅用于烹饪,适量饮醋,可以促进胃酸分泌,增加食欲,消食解腻减肥,利尿、醒酒、缓解疲劳有助睡眠。还可以软化血管,起到预防心脑血管病、糖尿病,促进医病养生之功效。此外,在《黄帝内经》和医圣张仲景的《伤寒论》中,也强调了食醋在医药学和治病中的重要作用。三国时期,著名政治家,军事家曹操就有“青梅煮酒论英雄”佳句来赞美醋酒。王体军老先生引经据典,博古通今,他那博学的传统文化知识给大家留下深刻美好的印象。

董事长王体军和张校笙教授、 策划专家刘刚一行

董事长王体军和张校笙教授、 策划专家刘刚一行

九九龄保健品有限公司创办于1990年5月,公司选址在洛阳市洛龙区龙门大道与安石路交叉口军屯村,距今已有34年。厂区供奉有王氏醋文化先祖四圣的石像,这里有布置精密,匠心独具的太极八卦晒醋场。这里有古韵风雅的亭台水榭,有高楼林立的现代工业区,古代和现代风景交汇着时空的变。这里的风景祥和祯静,绿意盎然,简直就是一个极具玄妙,别具洞天的旅游圣地。尤其是博物馆里陈列的一排排“先进个人”、“先进企业”、“慈善大使”等光荣牌匾,见证着该公司三十多年的成长历程和诸多荣誉。

俗话说,一个人的成功从来不是一蹴而就,而是源于日复一日的努力和坚持。王体军先生创办的九九龄醋业保健品有限公司发展潜力很大,他无疑是成功的。笔者就短暂的接触,总结出王老具备成功的三大要素,那就是:“信仰的力量、孝道传承和一心为公,为人民服务的仁爱精神。”

传统工艺

传统工艺

王体军先生是一名退役军人,也是一个有着五十年党龄的老党员。他担任洛龙区军屯村党支部书记二十多年,他的个性因子中有着浓郁不化的“红色情节”。与其说九九龄醋业保健品有限公司是醋文化传承地,这里更像是一个红色文化教育基地。

从踏入九九龄醋业保健品公司开始,迎面就是一幅彩绘毛爷爷巨幅画像,画像旁边是年代久远的知青楼。再往后面走,依次是入党宣誓台、毛爷爷身穿中山装的巨幅雕像,和红色纪念博物馆。博物馆里甚至有保存完整的《毛选五卷》。每天上班的第一件事,王体军先生亲自带领公司员工到入党宣誓台宣读入党宣誓词,秉承着红色基因传承非遗工艺的开拓精神,秉承“自然、健康和安全”的核心价值观,致力于研发传承醋业,为人类健康提供优质产品。

洛阳九九龄醋业保健品有限公司

洛阳九九龄醋业保健品有限公司

王体军先生特别注重孝道,自公司2010年以来,他不仅每个月的九号为军屯村六十岁以上的老人免费发放酱油和醋,每年的重阳节,公司设置几十桌宴席免费为村里的老人们提供就餐。他说:“我是农民的儿子,更是一名党员,是农民成就了我,做人不能忘本,要时刻为农民利益着想,农民就是我的根。”九九龄保健品有限公司从原来的全村老年人,逐步发展到上百桌宴席,为全乡镇的老年人免费发放节日福利。疫情期间,公司为一线医务人员和公安干警捐赠190多万保健醋,为抗疫做出突出贡献。疫情封控期,并且给全安乐镇居民免费提供酱油醋。他是这样说的,也是这样做的。公司院落里,那用醋精心浇灌的红彤彤的石榴树,那一罐罐排列整齐的酿醋大缸,用沉默的站姿,再现一个老党员无比崇高严谨的党性和高度责任心。

发展乡村特色产业,离不开人才振兴。随着乡村产业不断发展,对人才的需求也变得更加多元化。

醋石榴树

醋石榴树

王体军先生采用大部分残疾人到公司就业,在一定程度上解决了残疾人就业难,经济生活有保障。近年来,他在弘扬传承醋文化同时,非常重视文旅产业的发展。“我们不会的,就找会的人干”。王体军善于发掘人才,启用人才,除了招引“乡遇文旅”团队入驻,作为第三方运营开展统一招商、产业孵化,活动策划、以及宣传推广,该公司为醋文化发展谋划很多好点子,催生许多新业态。而且还能带来资金、技术和市场等资源,推动乡村产业发展升级。

健康是每个人,每个家庭,乃至整个国家的财富,健康是成长,幸福,发展等一切的基础。

洛阳九九龄醋业保健品有限公司

洛阳九九龄醋业保健品有限公司

九九龄保健品有限公司本着“为人类健康服务,奉献人类”的准则,如今已发展成为洛阳的龙头企业之一。公司现研发有100多种醋业食用保健产品,特别是九九龄王醋和维他醋的养生医疗功效,更是醋中极品,自上市以来,令广大市民备受青睐,供不应求。并出口到日本、缅甸、越南、泰国、马来西亚以及新加坡等东南亚几十个国家。未来的九九龄保健品有限公司踏着改革的春风,将以更加规模化、科技化、机械化和标准化来全面助力乡村振兴,打造出传统与创新交融的经典专属魅力品牌。

王体军先生说:“选择正品保健康,让人们活得好、活得久、不得病、少得病、提高生命质量,让社会经济稳定和提高精神文明同时,也标志着发展绿色产业的新主流,具有极其重要的时代意义。”

洛阳九九龄醋业保健品有限公司

洛阳九九龄醋业保健品有限公司

2024年10月26日,上海浦东金皖路389号的金桥创客天地107五创书屋,迎来了一场动静结合的文化盛宴——第366期读书绘与华人拳心166期闻鸡起武日激情碰撞,为来宾们带来了一次独特而难忘的体验。

当日,活动现场气氛热烈,大学见习生、企业武术爱好者和阅读爱好者齐聚一堂。邵长华老师作为本次活动的主讲嘉宾,以其深厚的武学造诣和独特的演讲魅力,吸引了所有人的目光。

活动伊始,邵长华老师为大家精心准备了一场视觉与知识的双重盛宴——主题演讲“中华武学绘之观影省身修心法”。他通过播放精彩的武打影视片段,让来宾们仿佛置身于那个充满侠义与豪情的武侠世界。屏幕上,武林高手们的一招一式刚劲有力、潇洒自如,引得观众们不时发出阵阵惊叹。

不仅如此,邵长华老师还带领大家深入了解拍摄幕后花絮。这些幕后故事让大家看到了武打影视作品背后的艰辛与付出,也让大家对武术这一传统文化有了更深刻的认识。原来,那些令人热血沸腾的武打场景,不仅仅是演员们的精彩表演,更是整个团队精心策划、反复排练的成果。

在解读影视与武术的关系时,邵长华老师深入浅出,他指出武术不仅是影视中的精彩呈现,更是一种蕴含着深厚文化底蕴和哲学思想的艺术形式。影视通过画面和故事,将武术的魅力传递给更多的人,让人们在欣赏精彩剧情的同时,也能感受到武术所承载的精神内涵,如坚韧、勇敢、正义等。

而活动的高潮无疑是邵长华老师用邵长华武学院的心法修炼图为大家开启的一场独特的武侠读书会。这张心法修炼图仿佛是一把钥匙,带领大家打开了一个全新的武学世界。在老师的讲解下,来宾们仿佛穿越时空,走进了古代武林高手的修炼场景,体会到了他们在武学修炼道路上的执着与追求,更加明白“武绎生活智慧人生”是接地气的这个时代应用智慧。

整个活动过程中,来宾们积极参与互动,纷纷分享自己对武术和影视的理解与感受。大家在交流中碰撞出思想的火花,进一步加深了对中华武学和文化的热爱。特别是李俊宝主任在活动最后还分享:千丝万缕绘在心中。指出"读书读人读天下·绘声绘色绘人生"是《哎呦嘿·读书绘》活动的魂,三个“读”代表输入,三个“绘”代表输出,正所谓台下十年功台上十分钟,一个人输出力的高低间接反映了他输入力的强弱。读书绘活动是哎呦嘿文化的窗口,是结构化思维、结构化表达和结构化社交的实训活动,是哎呦嘿创校的科目一即"演讲与表达"的每周公益活动,参与活动的每个人都会有所收获。大到致辞发言、中到融资路演、小到面试沟通,都离不开结构化表达能力。

读书绘活动选择在每周六下午3点举办,就是希望参与活动的人不受日常的工作所打扰,能够专心参加活动,用心体验人与人的交流互动。"周六做自己"是哎呦嘿文化的倡议,读书绘活动就是希望让大家能看到、体会到"网络版自己"。社交活动是"网络版自己"的一面镜子,别人反馈的自己恰恰是社会化的自己。意识到不足是改进的开始,以人为镜,修心养性。

每个人都有任性的一面、个性的一面和共性的一面,社交活动欢迎共性的一面,也接纳个性的一面,但拒绝任性的一面。个性是任性与共性妥协的结果,个体的社会化过程就是任性减少、共性增加、个性形成的过程。如果眼中一个世界,心中一个世界,那么眼中的世界会成像在心中的世界,人生观、世界观和价值观就是基于我们心中的世界成像而形成的。读书读人读天下对应眼中的世界,绘声绘色绘人生对应心中的世界,读书绘将眼中的世界千丝万缕绘在心中的世界。

经常参加读书绘活动的人会在潜移默化当中学到结构化思维、结构化表达和结构化社交的要领,主动在读书绘活动中展现自己的人会快速提升自己的输出力,从而反向改善自己的输入力。读书绘活动是体力·脑力·心力·肥力·命力的实训,强大的输出力可以改变自己的命运,也可以影响他人的命运。人在输入输出的过程中与社会同步,完成自己的社会化。社会化程度越高的人,越容易获得成功。

这场将读书绘与闻鸡起武日完美融合的活动,不仅丰富了人们的文化生活,更重要的是,它为传承和弘扬中华武学文化提供了一个全新的平台和思路。相信在未来,这样的活动将会吸引更多的人关注和参与,让中华武学这颗璀璨的明珠在新时代焕发出更加耀眼的光芒。

在华人拳心文化平台的两个六六重叠活动(366期读书绘与华人拳心166期闻鸡起武)的特别的日子里,武术与阅读携手,为大家编织了一段充满魅力与智慧的武侠之旅,也为这座城市的文化画卷增添了一抹独特而亮丽的色彩。

近日,由中职协物业经理人分会会员大会筹委会指导,中物职联信用数据管理中心主办,以及《中物职业经理人》杂志社、金砖国际物业研究院、中视网等承办的“展现巾帼风采,引领物业新风”2024年全国巾帼物业服务标兵测评活动圆满落幕。此次活动旨在表彰在物业服务行业中表现卓越、具有显著社会影响力的女性员工,进一步激发广大女职工的积极性和创造力,推动物业行业的持续健康发展。

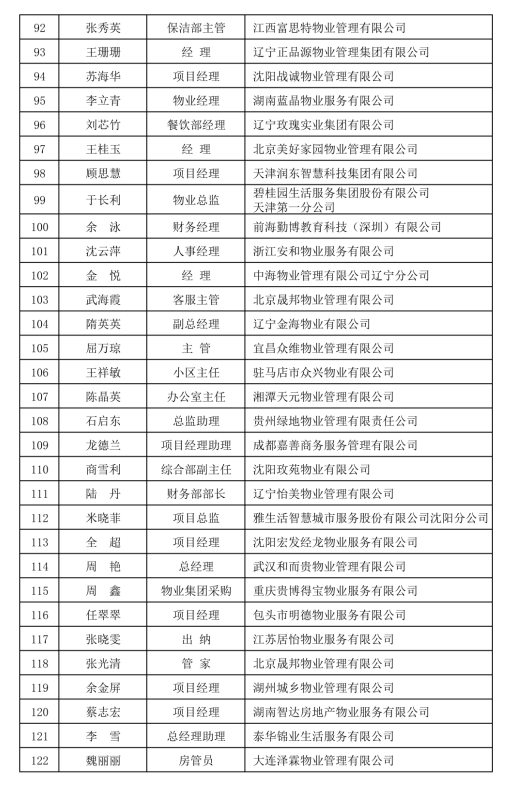

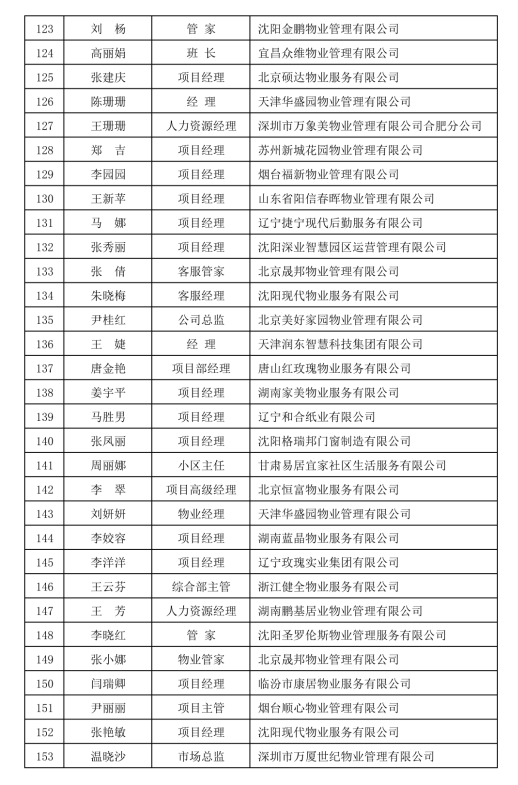

经过严格的申报、审核、评审及公示环节,最终在全国一千名妇女同志申报材料中评选出了153名在物业服务工作中表现突出、业绩显著、服务优质的巾帼物业服务标兵。这些标兵不仅具备高度的专业素养和服务意识,能够为客户提供优质、高效的服务,还积极倡导和践行诚信经营、暖心服务的理念,为行业树立了良好的形象。

在测评过程中,评审委员会充分考虑了候选人在服务态度、专业技能、工作业绩、社会贡献等方面的表现。她们在工作中始终以客户为中心,注重细节,追求完美,赢得了广大业主的信赖和好评。同时,她们还积极参与社会公益活动,为社区和谐稳定做出了积极贡献。

此次测评活动的成功举办,不仅为行业树立了巾帼榜样,也进一步促进了物业服务企业重视女性员工的培养和发展,提升了行业整体的服务水平。通过表彰和激励这些巾帼物业服务标兵,可以引导更多女性员工积极参与物业服务工作,发挥自身优势,为行业注入新的活力和动力。

未来,中国职业经理人协会物业经理人分会将继续发挥引领作用,加强行业自律和规范化建设,推动物业服务行业向更高水平发展。同时,也将继续举办类似活动,为行业培养更多优秀人才,为物业高质量发展做出积极贡献。(供稿:中物信用)

附件:2024年全国巾帼物业服务标兵人员名单(153名)

中职协物业经理人分会会员大会组委会

《中物职业经理人》杂志社

金砖国际物业管理研究院

中物职联数据管理中心

2024年10月31日

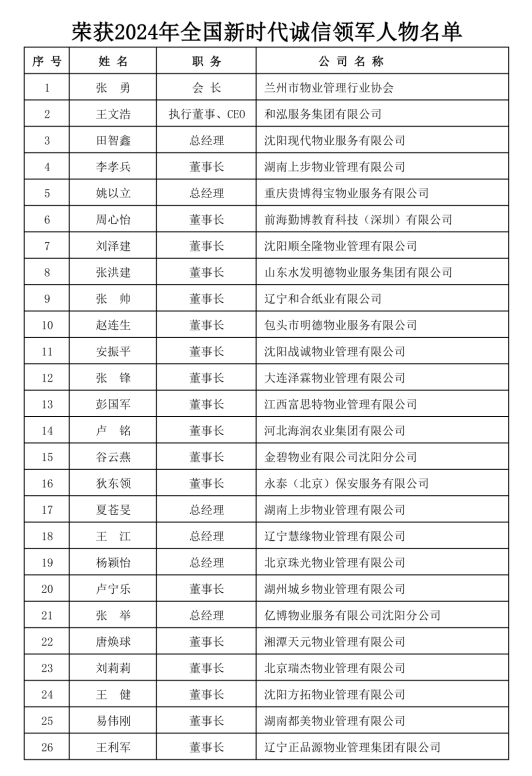

近日,由中职协物业经理人分会会员大会活动组委会指导,中物职联信用数据管理中心主办,以及《中物职业经理人》杂志社、金砖国际物业研究院、中视网等承办的“诚信经营展形象 暖心服务为民生”2024年物业行业全国新时代诚信领军人物测评活动圆满落幕。此次活动旨在表彰在物业企业诚信经营方面做出突出贡献的个人,树立行业典范,推动物业企业诚信建设,增强社会对物业管理服务行业的认可和信任。

经过严格的申报推荐、初步审核、综合评审及公示环节,最终在全国九百多名人员申报材料中评选出了111余名在诚信经营、服务质量、社会责任等方面表现卓越的领军人物。这些领军人物不仅具备高度的诚信意识和道德品质,能够自觉践行社会主义核心价值观,还积极倡导和推动企业内部的诚信文化建设,将诚信作为企业经营的核心价值观。

在评选过程中,评审委员会充分考虑了候选人在经营业绩、突出贡献、持续努力、社会责任以及行业影响等方面的表现。他们不仅在市场上具有良好的声誉和业绩,客户满意度高,还积极参与社会公益活动,为社区和社会做出积极贡献。同时,他们长期致力于诚信建设,不断推动自身及所在领域诚信水平的提升,在物业管理行业内具有一定的影响力和号召力。

此次测评活动的成功举办,不仅为行业树立了诚信榜样,也进一步促进了物业服务企业重视诚信经营,提升了行业整体诚信水平。通过表彰和激励这些诚信领军人物,可以引导更多企业遵循诚信原则,提高自身的竞争力和社会责任感,从而推动整个行业的健康发展。

未来,中职协物业经理人分会及中物职联信用数据管理中心将继续发挥引领作用,加强行业自律和诚信体系建设,推动社会各界共同参与诚信建设,营造良好社会风尚。同时,也将继续举办类似活动,为行业培养更多诚信领军人物,为物业高质量发展做出积极贡献。

附件:2024年全国新时代诚信领军人物名单(111名)

中职协物业经理人分会会员大会组委会

《中物职业经理人》杂志社

金砖国际物业管理研究院

中物职联数据管理中心

2024年10月31日

秋天是瓜果飘香的季节。

9月11日上午,在甘肃考察的习近平总书记来到天水市麦积区南山花牛苹果基地。

红彤彤的花牛苹果挂满枝头,一派丰收景象。总书记叮嘱,要加强品种保护和培育,优化种植方式,创新营销模式,把这个特色产业做得更大,带动更多群众增收致富,并祝乡亲们的生活像苹果一样红红火火。

“同唱一台戏,共念果业经”。

小果品,大产业。近年来,天水市聚焦人民对美好生活的向往,把小苹果培育成了带动全市经济发展的大产业。目前,全市果品总面积230.4万亩,总产量270万吨,产值115亿元。其中:花牛苹果面积79万亩,产量160万吨、产值50亿元。

因苹果而兴、因苹果而盛,苹果红了,红透大地。“红果果”长成“金果果”、“小农户”发展“大产业”,这转变的背后,是工行人努力书写乡村振兴的故事。

金融是实体经济的血脉,资金是企业运行的血液。为了进一步挖掘苹果产业优势和特色,让产业发展成果惠及群众,更好助力乡村振兴。工行天水分行坚守“服务乡村振兴领军银行”定位,立足服务“三农”主责主业,把苹果产业的发展当作撬动点,不断做深做实普惠金融,持续创新服务模式、优化服务渠道,深度融入苹果产业种植、储藏、加工、销售等环节,充分满足果农、果商、合作社及深加工企业的融资需求,为苹果产业转型升级提供金融“源动力”。

天水易天果业董事长闫小刚说:我们企业是天水市农产品重点龙头企业,其主要业务是农产品生产、销售、运输、储藏等,每年收购农产品需要大量现金流。企业在发展过程中出现了资金周转难、短缺问题,工行天水分行给了很大帮助,贷款900万元,我们拿到了利息低的贷款,设备投入600万元,企业新上了苹果自动化分选线建设项目,此项目是2022年秦州区农业农村部门利用乡村振兴衔接资金实施的特色产业“强链”项目之一,填补了秦州区苹果产业初加工智能化分选设备的空白,增强了企业竞争力。

现在,我们企业将收购来的苹果通过传输带进入大型自动化苹果分选机进行分选,智能系统对苹果的着色、形状、尺寸、重量等外在品质精准筛选,之前人工筛选一天最多10多吨,现代设备可筛选60多吨,效率大大提升。同时,质量大幅度提升,选果的颜色、重量、果型、糖分等方面的误差大幅度减少,通过软件检测扫描,有霉心、褐变的苹果会被自动淘汰,设备的上线大大提升了工作效率。

驱车来到了易天果业的苹果园,小雨水淅淅沥沥的落在树叶上及树下反光膜上,棵棵苹果红的喜人,让人垂涎欲滴,果农们依然忙碌的采摘、装箱,一片红红火火的景象。

闫小刚说,绿色种植是发展的方向,在种植技术方面,我们通过在地面铺设反光膜来加强光照,提升苹果的光照面积,使苹果均匀上色,颜值更高。同时,在地面铺设保湿膜,保住土壤水分和养分,让苹果口感更好,果园用工量较大,每年从果树套袋、采摘、装箱等方面都需要较多的用工,对附近村镇的劳动就业有了很大的促进,临时用工的农户一年可收入近4万元,这也是为乡村振兴做出的努力。

为做好有机苹果,我们企业还在发展过程中,不断探索绿色可持续发展之路。目前企业承包果园1000多亩,均使用我们养殖场的鸡粪作为有机肥。从效果上看,土壤有机质和肥力较为充足,果树生长健康,未发现虫蛀、病虫等现象,苹果长势较好,口感好,水分大,证实了我们农业有机循环的尝试较为成功。

我们企业现养殖了20万只鸡,建立了鸡粪发酵生产有机肥的流水线,满足了果园的肥料用量,剩余部分被政府回收,用于乡村振兴,改善附近村落的土壤环境,仅有机肥效益一年可达500万元,养殖业仅一年鸡蛋出售就可收入2000余万元。

通过这个循环经济模式,使苹果产业在标准化、集约化、现代化和品牌化建设等多方面快速发展,走在了同行业前列。下一步,我们将在工行的大力支持下,不断提升果园更新升级,提升有机苹果品质,一张蓝图绘到底,切实增加群众果品收入,为群众带来实实在在的经济效益。

记者采访时,天水分行普惠部负责人宋昕谈道,易天果业是工行的重点客户,我们扶持近8年时间了,现发展成规模大、经济效益好的企业。企业当时上生产线的时候,我们考虑到市场竞争力有待加强,产品销售渠道有待拓展,支持他们引进国内较为先进的生产线,提高生产力是义不容辞的责任。我行从提高企业的科技化水平,支持企业向数字化转型,提升市场综合竞争力等方面考虑,支持企业科技化转型,提升企业的市场竞争力,源源不断的“金融活水”使企业步入了快车道发展。

针对苹果产业,我们普惠金融就是要从储存、销售、深加工等全链条均做到相应的金融支持,持续做好“五篇大文章”,寻找优质客户,发放创新产品“种植e贷”,为企业从生产线购置、销售及出口等方面全链条做好金融支持,助力企业发展。

走在一望无际的花牛镇万亩果园,丰收的喜悦油然而生。苹果被视为天水当地致富的产业。近年来,工行向天水华锋农业有限公司发放贷款300万元,支持企业发展。该企业抓住时机,大力发展电商平台,架起大市场的“立交桥”。工作人员说,近期,我们电商平台进入了销售旺季。目前可实现从包装到发货的全链条流程,每天发货近5万斤,花牛苹果一箱8.5斤,售价65元,可以说让老百姓得到了实惠。

加大信贷投放,解决资金周转难题,为苹果产业发展注入金融能量,助力乡村振兴走深走实,这是天水分行以实绩实效解民忧、惠民生、暖民心的具体举措。

在秦州区中梁镇金里村的苹果园里,一个个鲜红透亮、饱满圆润的苹果格外诱人。

天水卓弘农业发展有限公司葛斌斌带领着农户穿梭在果树之间,小心翼翼地采摘一个个成熟的果子,他们忙碌了一整年,看到了实实在在的丰收。

葛斌斌说,我们企业有近1000亩地苹果园,经营了近8年,企业也投入了700万元左右,从栽新品种小苗子、置换老品种果树,通过流转土地已发展成了一定规模的果园。在企业资金困难的时期,工行天水分行向我们发放“种植e贷”150万元。今年年景好,雨水充足,苹果丰收了,亩产在5000斤以上,相比往年有所增长,而且价格好,苹果销售有望实现800万元。

一直以来,工行天水分行把做好普惠金融作为“五篇大文章”的要事来抓,他们全面降低企业融资成本,为苹果种植企业提供了更为优质的融资渠道;组织员工深入园区、深入市场、深入田间地头,开展“工银普惠行”和“兴农万里行”等主题活动,了解苹果产业链情况,以融资、融智、融商为核心提供普惠金融综合服务,扶持小微企业发展壮大;种植e贷已向15户主营苹果产业的新型农业主体成功投放2149万元;对接中国国际贸易单一窗口平台,为外贸企业创新推出“跨境贷”业务,向2户涉及苹果收储销售的外贸企业发放贷款500万元;向苹果产业贷款客户39户,发放苹果产业链贷款余额达11406万元。

甘肃省凭借其得天独厚的自然资源和优质的苹果产业,迎来了出口的“春天”。今年前8个月,苹果出口产值达3.85亿元,同比增长了29%,这一增长的背后,是苹果产业拓展市场与金融支持加码的成果。

在天水旺润商贸有限公司的加工车间,来自各地的新鲜苹果正在进行分级、包装,为出口到中东、俄罗斯和东南亚地区做准备。总经理闫刚说,工行向我们发放贷款1500万元,今年出口超过一万吨,出口产值达到1亿元,出口市场增强了企业的信心,也为农民提供了更为稳定的收入来源。

工行天水分行还积极支持苹果下游企业发展壮大,向长城果汁集团有限公司授信4000万元,保障生产线如期建成。该公司年产浓缩果汁6万吨的高端果蔬汁加工灌装生产线,充分利用天水的区位优势,解决了农户苹果销售,将鲜苹果加工成果汁远销美国、南非和日本等国家。

天水苹果产业映红了乡村振兴之路,也挑起了苹果产业链高质量发展“致富路”。

工行天水分行党委书记、行长赵炳文说:我们要把这一特色优势产业做强做大,围绕全市“一县一业一品”发展导向,践行大行担当,探索金融支持“三农”发展新路径、新措施,支持苹果产业做好品牌、提升品质、延长产业链、增强产业市场竞争力和综合效益,带动更多乡亲共同致富。

苹果离农民近,离农民的好日子近。

工行甘肃省分行帮扶任务重,他们心上也牵挂的是苹果,这心头不变的牵挂,始终萦怀的是农民的脱贫致富与美好生活。

“一枝一叶总关情”,一次次田间地头话农事。他们把苹果产业作为当地群众增收、农业增效和农村发展的有力抓手,用实际行动诠释了金融大行的责任担当。

走进工行帮扶的大坪村,到处呈现的是农民忙碌的情景。大坪村第一驻村书记曹田说,就拿我们村来讲,近年来,省行积极联系并邀请省市农业专家举办培训班3期,组织果农观摩学习;捐赠化肥50吨;向果农发放果园修剪工具等物资327套;购买7500棵新品种富士果树幼苗连片换种,让苹果成为群众致富“摇钱树”。

天水市麦积区石佛镇镇党委副书记、镇长杨宏斌说:天水苹果浓缩黄土地的精华,我们镇苹果产业基础较好,全镇以苹果为主的种植面积4万亩。如何拓宽苹果销售渠道,增加农民收入,提升苹果知名度,是我们面临的重要任务。

省分行年年在我镇帮扶村开展苹果销售帮扶;为农户发放“种植e贷”助力苹果产业;推动“电商推广+果农”等联农带农模式等,使大坪村有了主导产业,也增加集体经济收入。

花开花谢,叶落归根,一茬一茬,生生不息。天水市的苹果产业凝结着果农们的辛勤劳作,将铸就老百姓的“小康致富梦”。

淳通(武汉)专用汽车定制生产各种微型、小型、中型、大型冷藏车

冷藏车(Refrigerator truck)是一种封闭式厢式运输车,用于运输冷冻食品、乳制品、蔬菜水果、疫苗药品等。它是一种配备制冷机组和聚氨酯隔热舱的专用冷藏运输车。可根据制造商、底盘承载能力和车厢类型进行分类。

随着冷藏车的出现,许多易腐的水果、肉类、冷饮等食品都可以在冷冻保存的条件下长途运输。冷藏车分为冷藏车和铁路冷藏车。冷藏车主要用于城市内的食品运输,如将冷饮、新鲜水果、鱼类等从工厂运输到商店,有时也进行城市间的中短途冷藏运输。铁路冷藏车负责冷藏食品的中长途运输。

淳通(武汉)专用汽车研发生产的冷藏车分为新能源冷藏车,面包冷藏车、小型冷藏车、4米2冷藏车,6米8冷藏车、9米6冷藏车、福田冷藏车、江铃冷藏车、五十铃冷藏车、东风冷藏车、江淮冷藏车,按底盘承载能力分类:微型冷藏车、小型冷藏车、中型冷藏车、大型冷藏车,按车厢型式分类:面包式冷藏车、厢式冷藏车、半挂冷藏车,会根据客户需求进行配置,有的冷藏车采用加冰降温的方法,即在冷藏车的车厢内放置许多大冰块和盐混合物,可以使车厢内的环境温度保持在-8℃以下。然而,这种制冷方法只能维持有限的时间。如果要进行长途冷藏运输,必须在运输路线沿线设置一系列有冰有盐的场所,让冷藏车不断补充冰源,保持制冷效果。

淳通(武汉)专用汽车制造的冷藏车由专用汽车底盘的行走部分,与隔热保温厢体(一般由聚氨酯材料、玻璃钢组成,彩钢板,不锈钢等),制冷机组,车厢内冷藏车温度记录仪等部件组成,对于特殊要求的车辆,如肉钩车,可加装肉钩,拦腰,铝合金导轨,通风槽等选装件。

淳通(武汉)专用汽车采用的冷藏机组分为非独立制冷机组和独立制冷机组。国产机组与进口机组等。一般车型都采用外置式冷机,少数微型冷藏车采用内置式冷机。对于温度要求较低的冷藏车,可采取厢体内置冷板(功能相当于蒸发器)。冷藏车制冷机组:为冷藏车货柜提供源源不断的“冷”的重要设备,一般都加装在货柜的前面顶部,有空调般的外形,但比同体积的空调具有更强的制冷能力。制冷机组一般分为两种,独立式机组和非独立式机组,区别在于独立机组完全通过另外的一个机组来发电供维持工作,非独立机组是完全通过整车的发动机工作取力来带动机组的制冷工作。

淳通(武汉)专用汽车以轻量化、智能化、一体化、模块化为设计方向,充分考虑如何满足客户的需求,提升客户的体验,保证食品、疫苗和药品等民生必备品的安全。一般根据冷藏厢体的容积和运输的货物对温度的要求,来选择不同功率制冷量的制冷机组。

冷藏车保养维护小知识:

1、正确的操作可以保证货物得以在完好的状态下保存及运送;

2、预防性保养可使维修及营运费用减至最低:在我们正常的使用过程中,对车辆及制冷机的保养与维护是分不开的。只有按时对设备进行正确的维护和保养,才能保证设备的正常使用和延长设备的使用寿命。通常底盘发动机是按照行驶里程进行维护和保养的,而冷冻机组是按照发动机工作小时制定维护和保养的。通常的制冷机组是500~700小时进行一次维护和保养,需要更换机油滤芯、燃油滤芯、空气滤芯;并注意检查皮带的松紧度、制冷系统有无泄漏等;然而目前个别品牌的冷冻机组(如美国冷王)为了适应环保的需求,尽量减少对环境的破坏,减少有害物质的排放,因而采用合成机油或半合成机油来替代普通机油,从而延长了发动机的保养时间,通常按照2000小时做一次保养。因此减少了废旧机油的排放。另外,经过科学实验证明,通过使用这种高端机油,不仅减少对发动机的磨损,还可以减少发动机的燃油消耗。

3、合适的包装对于保护货物至关重要;

4、将温控器设定在所需温度上,预冷车箱1.5小时以排走滞留在车箱内的热量;装货时将冷冻机组关闭,迅速装货;

5、货物必须预冷到所需的温度,装货时检查货物温度;冷冻机组是用来保持货物的温度,而非用以降低货物温度的;

6、即使机组容量超过实际所需,空气流通不足也会是导致物品变质的主要原因;货物周围任何阻塞都可能导致——“热点”;

7、货物必须堆放在双面托板上;保鲜货托板上不能包朔料膜,膜会阻挡循环冷气流通至货物;不可阻塞货物下的地板;

8、不要在蒸发器出口前堆放货物,否则会阻碍冷气流;货物上方的阻塞会导致冷气流短路。在货物顶部和车顶之间保持最小225毫米的距离;

9、车厢内部必须保持洁净;地面不应留有包装纸和纸屑;碎屑会阻碍空气流动或被蒸发器吸入;

10、搬运得当;车门打开时应关闭冷冻机;尽可能缩短车门打开的时间;装卸货物时尽可能使用条形门帘。用隔板来分开干货(空栏筐)和易腐物品。

文章来自:淳通武汉专用汽车官方微信公众号

买商用车系列车型就找淳通,淳通武汉专用汽车拥有卓越的制造能力

买商用车系列车型就找淳通,淳通武汉专用汽车拥有卓越的制造能力,淳通(武汉)专用汽车自主研发了五大系列车型。其中环卫车系列有各种纯电动,垃圾清运车、雾炮抑尘车、洒水车、扫地车、路面养护车、吸污车、吸粪车等。

商用车系列分为新能源4.5T城市物流车、售货车、移动餐车、冷藏车、房车、挂车等。

医疗抢险及应急保障系列分为医疗抢险车、流动核酸检测车、医疗方舱、采血车、救护车、水力抢险车、电力抢险车等;

军品系列分为淋浴车、宿营车、野外餐饮保障车、战勤保障车等。

淳通(武汉)专用汽车生产制造的商用车分为皮卡、微卡、轻卡、微客,自卸车、载货车、牵引车、挂车、专用车。

商用车主要用于运送人员和货物,包含所有的载货汽车和9座以上的客车,又分为客车、货车、半挂牵引车、客车非完整车辆和货车非完整车辆。

在我们的认知中,习惯将商用车划分为客车和货车两大类,根据用途来定义商用车。

商用车主要包括微型卡车、轻型卡车、中型卡车和重型卡车,其中载人车根据载人数量不同,主要包括微客、轻客、中客和大客几个品类。

淳通(武汉)专用汽车生产制造的专用车种类繁多,会根据客户的需求出定制设计方案,在这里简单介绍重卡和大客。

重卡根据使用用途,一般分为载货车、自卸车和专用车三大类:载货车又可以分为牵引车和平板车,而牵引车一般用于长途物流或港口物流,例如集装箱,农副产品,建材,商品车等的大宗物品。平板车又称工程机械运输车,主要用于运输像挖掘机,装载机、收割机等不可拆卸物体。

自卸车主要适用于砂石、散料、土方等装卸运输工作,大体可分为农用自卸车、矿山自卸车、煤炭运输自卸车、砂石料运输自卸车、垃圾运输自卸车等。

专用车的用途更明确,常见的包括混凝土搅拌车、清扫车、危险品运输车、售货车、冷藏车等。大客车领域,主要分为三类:从事长途客运的线路车,从事旅游行业的大客车,从事企事业单位的通勤车。

Chuntong (Wuhan) Special Purpose Vehicle has independently developed five series of models. Among them, the sanitation vehicle series has a variety of pure electric, garbage removal vehicles, fog cannon dust suppression vehicles, sprinkler trucks, sweeping vehicles, road maintenance vehicles, sewage suction vehicles, fecal suction trucks, etc.;

The commercial vehicle series is divided into new energy 4.5T urban logistics vehicles, vending trucks, mobile dining trucks, refrigerated trucks, RVs, trailers, etc.

The series of medical rescue and emergency protection are divided into medical rescue vehicles, mobile nucleic acid detection vehicles, medical cabins, blood collection vehicles, ambulances, hydraulic rescue vehicles, electric rescue vehicles, etc.;

The military series is divided into shower vehicles, camping vehicles, field catering support vehicles, combat support vehicles, etc.

The commercial vehicles produced and manufactured by Chuntong (Wuhan) special purpose vehicles are divided into pickup trucks, micro trucks, light trucks, micro buses, dump trucks, trucks, tractors, trailers, and special vehicles.

Commercial vehicles are mainly used to transport people and goods, including all cargo trucks and passenger cars with more than 9 seats, and are divided into passenger cars, trucks, semi-trailer tractors, passenger cars and trucks non-complete vehicles.

In our cognition, it is customary to divide commercial vehicles into two categories: buses and trucks, and define commercial vehicles according to their use.

Commercial vehicles mainly include micro trucks, light trucks, medium trucks and heavy trucks, among which passenger vehicles mainly include micro buses, light buses, medium buses and large buses according to the number of passengers.

Chuntong (Wuhan) special purpose vehicle production and manufacturing of a wide range of special vehicles, will be according to the needs of customers to come up with a customized design scheme, here is a brief introduction to heavy trucks and large passengers.

According to the use of heavy trucks, they are generally divided into three categories: trucks, dump trucks and special vehicles: trucks can be divided into tractors and flatbed trucks, and tractors are generally used for long-distance logistics or port logistics, such as containers, agricultural and sideline products, building materials, commodity vehicles and other bulk items;

Flatbed trucks, also known as construction machinery transport trucks, are mainly used to transport non-detachable objects such as excavators, loaders, and harvesters;

Dump trucks are mainly suitable for loading and unloading transportation of sand and gravel, bulk materials, earthwork, etc., and can be roughly divided into agricultural dump trucks, mine dump trucks, coal transport dump trucks, sand and gravel transport dump trucks, garbage transport dump trucks, etc.

The purpose of special vehicles is more clear, and the common ones include concrete mixer trucks, sweepers, dangerous goods transport trucks, vending trucks, refrigerated trucks, etc.

In the field of buses, it is mainly divided into three categories: line cars engaged in long-distance passenger transport, buses engaged in the tourism industry, and commuter vehicles engaged in enterprises and institutions.

文章来自:淳通武汉专用汽车官方微信公众号

来源:云企网-华中企业新闻网

淳通武汉专用汽车卓越的制造能力——应急保障系列

Chuntong Wuhan Special Purpose Vehicle Excellent Manufacturing Capacity - Emergency Support Series

淳通(武汉)专用汽车自主研发了五大系列车型。

其中环卫车系列有各种纯电动,垃圾清运车、雾炮抑尘车、洒水车、扫地车、路面养护车、吸污车、吸粪车等。

商用车系列4.5T城市物流车、售货车、移动餐车、冷藏车、房车、挂车等。

医疗抢险及应急保障系列有医疗抢险车、流动核酸检测车、医疗方舱、采血车、救护车、水力抢险车、电力抢险车等。

军品系列有淋浴车、宿营车、野外餐饮保障车、战勤保障车等。

近几年,国家应急管理、防汛抢险、防灾减灾部门为应对各种自然灾害和突发事件,本着以人为本的原则,加大了对各级应急抢险队伍的建设。

各省(自治区、直辖市)建立以消防为主的应急抢险队伍,国家、省、市三级也加大对应急抢险物资的投入,因此,在面对新形势和新任务之下,淳通(武汉)专用汽车:应急抢险车、市政抢修工程车、应急电源车、应急排涝车、应急抢险运兵车、电力抢修工具车系列的研究开发当仁不让,迅速响应国家应急抢险工作。

应急保障车的分类和作用

淳通(武汉)专用汽车应急车辆包括:救护车(病人)120、普通消防车、起重消防车、专用消防车、战斗支援消防车、消防摩托车、应急救援指挥车、救援运输车、消防宣传车、火灾现场勘查车。

战略上,应急保障车能紧急调集各兵种、武器装备、战略后勤、通信设备、战场人员疏散和人员安置物资。

应急车辆可运送救灾物资、医疗保障物资、伤员、救灾人员、灾民、灾区人员、人员安置物资、安置人员生活用品等。

应急消防车的分类和作用

应急消防车分为两种:轻型卡车和重型卡车。轻型车配置:如果以庆铃底盘为载体,特殊功能有:牵引、发电、照明、救援工具。重型车配置:如果以五十铃东风底盘为载体,特殊功能包括:举升、牵引、发电、照明、救援工具。

应急指挥车

应急餐车

Chuntong (Wuhan) Special Purpose Vehicle company has independently developed five series of vehicles.

Among them, the sanitation truck series includes new energy, kitchen waste trucks, garbage removal vehicles, fog cannon dust suppression vehicles, sprinkler trucks, sweepers, road maintenance vehicles, road sweepers, sewage suction trucks, fecal suction trucks, garbage stations and garbage can boxes and other models。

The commercial vehicle series includes new energy, 4.5T urban logistics vehicles, vending trucks, mobile dining trucks, refrigerated trucks, RVs, trailers, etc.

The commercial vehicle series includes new energy, 4.5T urban logistics vehicles, vending trucks, mobile dining trucks, refrigerated trucks, RVs, trailers, etc.

The series of medical rescue and emergency protection include medical rescue vehicles, mobile nucleic acid detection vehicles, medical cabins, blood collection vehicles, ambulances, hydraulic rescue vehicles, electric rescue vehicles, etc.

The military series includes shower vehicles, camping vehicles, field catering support vehicles, combat logistics support vehicles, etc

In recent years, in order to cope with various natural disasters and emergencies, the national emergency management, flood prevention and rescue, and disaster prevention and mitigation departments have stepped up the construction of emergency rescue teams at all levels in line with the principle of putting people first.

All provinces (autonomous regions and municipalities directly under the central government) to establish a fire-based emergency rescue team, the national, provincial and municipal levels have also increased investment in emergency rescue materials, therefore, in the face of the new situation and new tasks, Chuntong (Wuhan) special vehicles: emergency rescue vehicles, municipal emergency repair engineering vehicles, emergency power supply vehicles, emergency drainage vehicles, emergency rescue personnel carriers, power repair tool vehicle series of research and development, rapid response to the national emergency rescue work.

Classification and role of emergency support vehicles

Chuntong (Wuhan) special vehicle emergency vehicles include: ambulance (patient) 120, ordinary fire truck, lifting fire truck, special fire truck, combat support fire truck, fire motorcycle, emergency rescue command vehicle, rescue transport vehicle, fire propaganda vehicle, fire scene investigation vehicle.

Strategically, the emergency support vehicle can urgently mobilize all branches of the military, weapons and equipment, strategic logistics, communications equipment, battlefield personnel evacuation and personnel resettlement materials.

Emergency vehicles can transport disaster relief materials, medical support materials, the wounded, disaster relief personnel, disaster victims, disaster area personnel, personnel resettlement materials, and daily necessities for resettlement personnel.

Classification and role of emergency fire trucks

There are two types of emergency fire trucks: light trucks and heavy trucks.

Light vehicle configuration: If the Qingling chassis is used as the carrier, the special functions are: traction, power generation, lighting, and rescue tools.

Heavy-duty vehicle configuration: If the Isuzu Dongfeng chassis is used as the carrier, special functions include: lifting, traction, power generation, lighting, and rescue tools.

文章来自:淳通武汉专用汽车官方微信公众号

Copyright © 绍兴微平台 All rights reserved 浙ICP备13027338号-1

版权所有:绍兴头条网 热线:0575-88051334 15257506102 绍兴头条网:QQ2805735231@qq.com,1303647702@qq.com 联系地址:绍兴市东昇苑南区四幢504室免责声明:本站系自媒体平台,只提供交流信息,所有文章、贴子仅代表网友个人观点,不代表本站立场。如有侵害到您的合法权益,请您积极向我们投诉。我们将作删稿处理!

Powered by ZmSys.com 本站禁止色情、政治、反动等国家法律不允许的内容,注意自我保护,谨防上当受骗